【QAあり】フルハシEPO、バイオマテリアル事業が牽引し上期は増収増益 昨年開設した2工場が順調に稼働し、量的拡大を実現

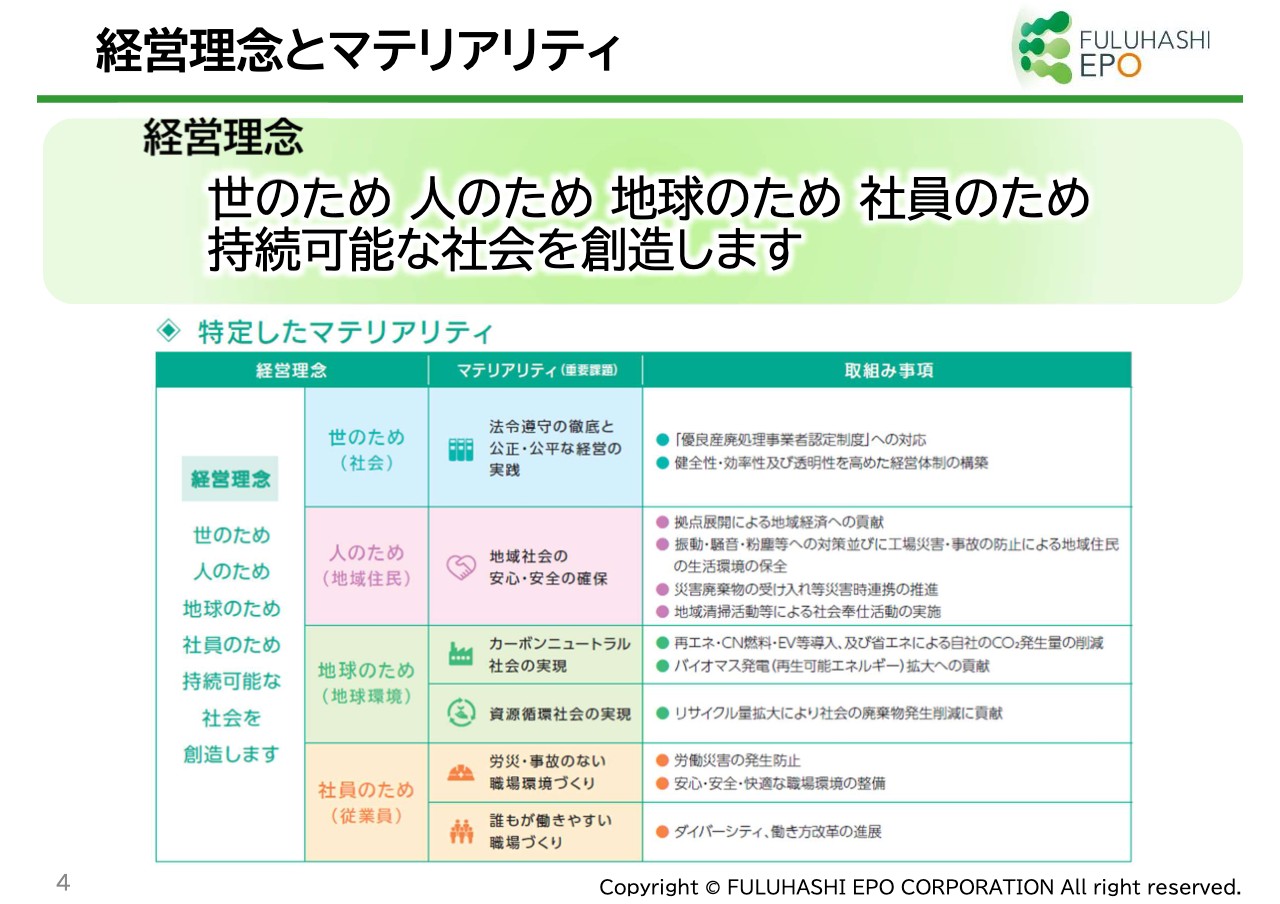

経営理念とマテリアリティ

山口直彦氏(以下、山口):みなさま、こんにちは。フルハシEPO株式会社代表取締役社長の山口です。本日はお忙しい中お時間をいただき、誠にありがとうございます。みなさまには日頃より、フルハシEPOにご指導、ご鞭撻を賜りありがとうございます。この場を借りてお礼申し上げます。

まず会社概要について、簡単にご説明します。当社は昭和22年12月に、愛知県名古屋市熱田区で、製材機1台から木材業をスタートさせました。「世のため 人のため 地球のため 社員のため 持続可能な社会を創造します」を理念に事業展開を行い、中長期的な視点で、社会の持続可能な成長と企業価値向上のため、取組みを推進しています。特定したマテリアリティはスライドのとおりです。

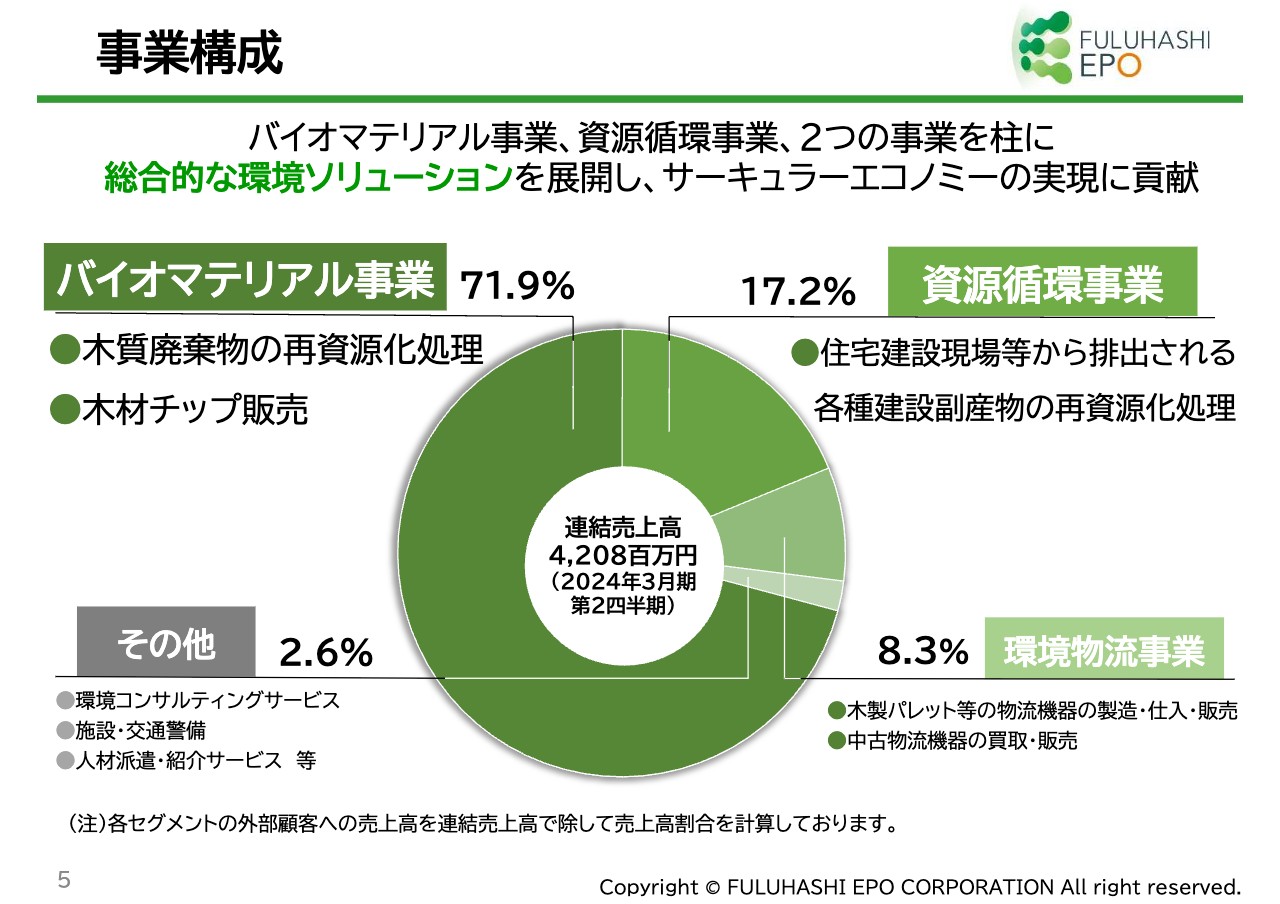

事業構成

事業構成についてご説明します。当社は3つの事業を中心に展開しています。特に、バイオマテリアル事業と資源循環事業で売上の約90パーセントを占めています。

バイオマテリアル事業の概要

主力のバイオマテリアル事業についてご説明します。本事業は、上場会社では当社がオンリーワン企業です。バイオマテリアル事業とは、木質廃棄物を資源化する事業です。

スライド左側のように、原材料が入荷する段階で処理料が発生します。それを当社及びグループ工場で製品化した後、販売先である顧客企業に納入します。ここで製品の売上が発生するダブルインカムのビジネスモデルとなっています。

仕入れが発生しないため、非常に高収益なモデルとなっており、営業利益率30パーセント近い工場もあります。

当社が参画するバイオマス発電事業

製品化したものの販売先として、当社は国内2ヶ所の大型バイオマス発電事業に参画し、燃料チップは責任を持って安定供給しています。

スライド左側の川崎バイオマス発電所は、住友林業株式会社と住友共同電力株式会社の共同出資による発電所です。2011年2月に稼働し、震災後の電力不足時には、電力供給の要請を受け、供給を行いました。

スライド右側のCEPO半田バイオマス発電所は、中部電力グループのシーエナジーとの共同出資です。こちらにも当社が燃料チップを供給しています。

このように、製品化したものを大型バイオマス発電所に安定供給するビジネスモデルは、事業としても非常に安定度が高いと考えています。

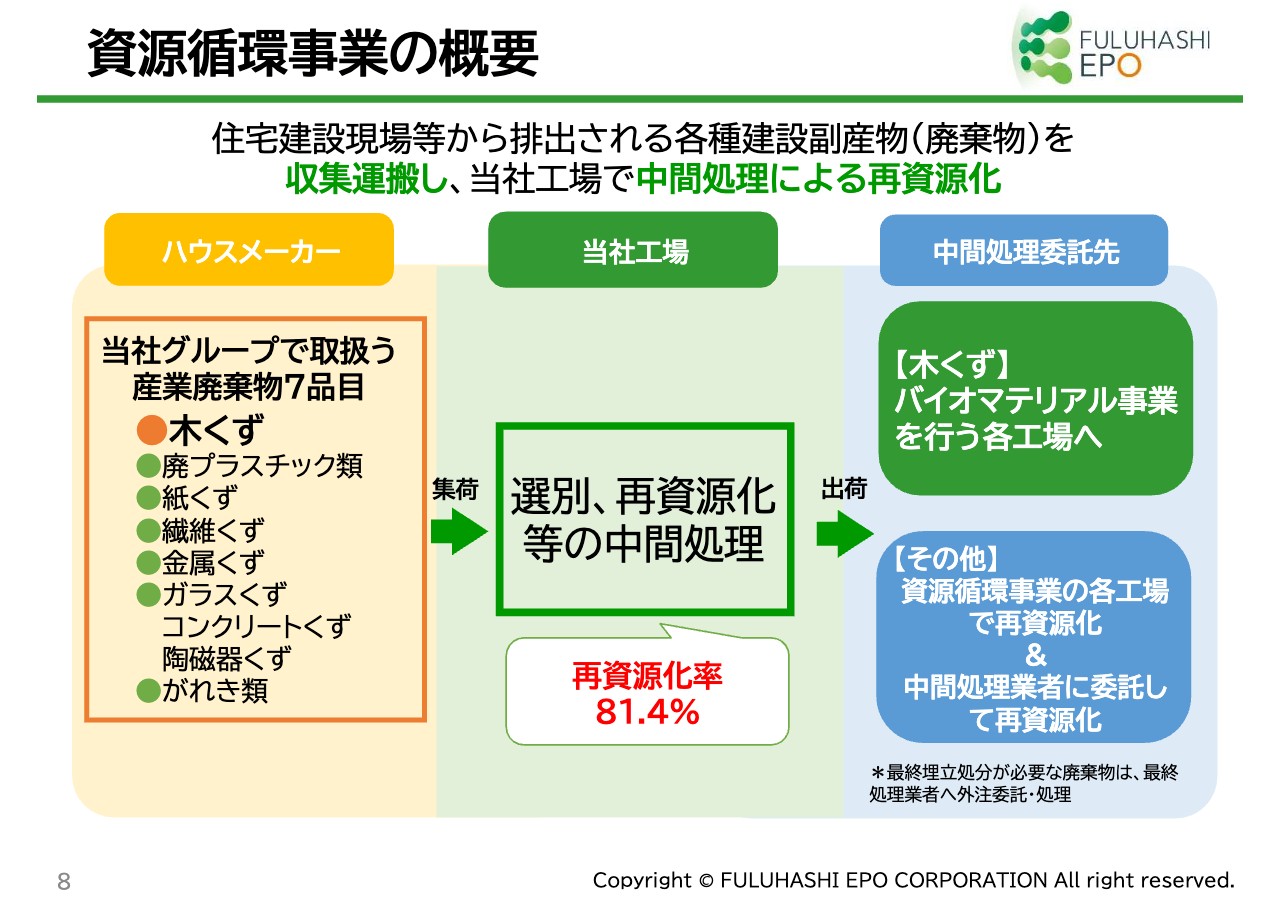

資源循環事業の概要

もう1つの柱である、資源循環事業についてです。こちらは建設副産物(廃棄物)を新しいかたちで再資源化する事業です。

一般的には、建設現場のさまざまな廃棄物を大型のコンテナに投入して運搬していますが、当社では建設現場であらかじめ分別し、再資源化の割合を高める輸送形態をとっています。分別したものを収集運搬し、当社工場で再資源化しているということです。

将来的には100パーセントの再資源化を目指しており、現段階で再資源化率81.4パーセントとなっています。

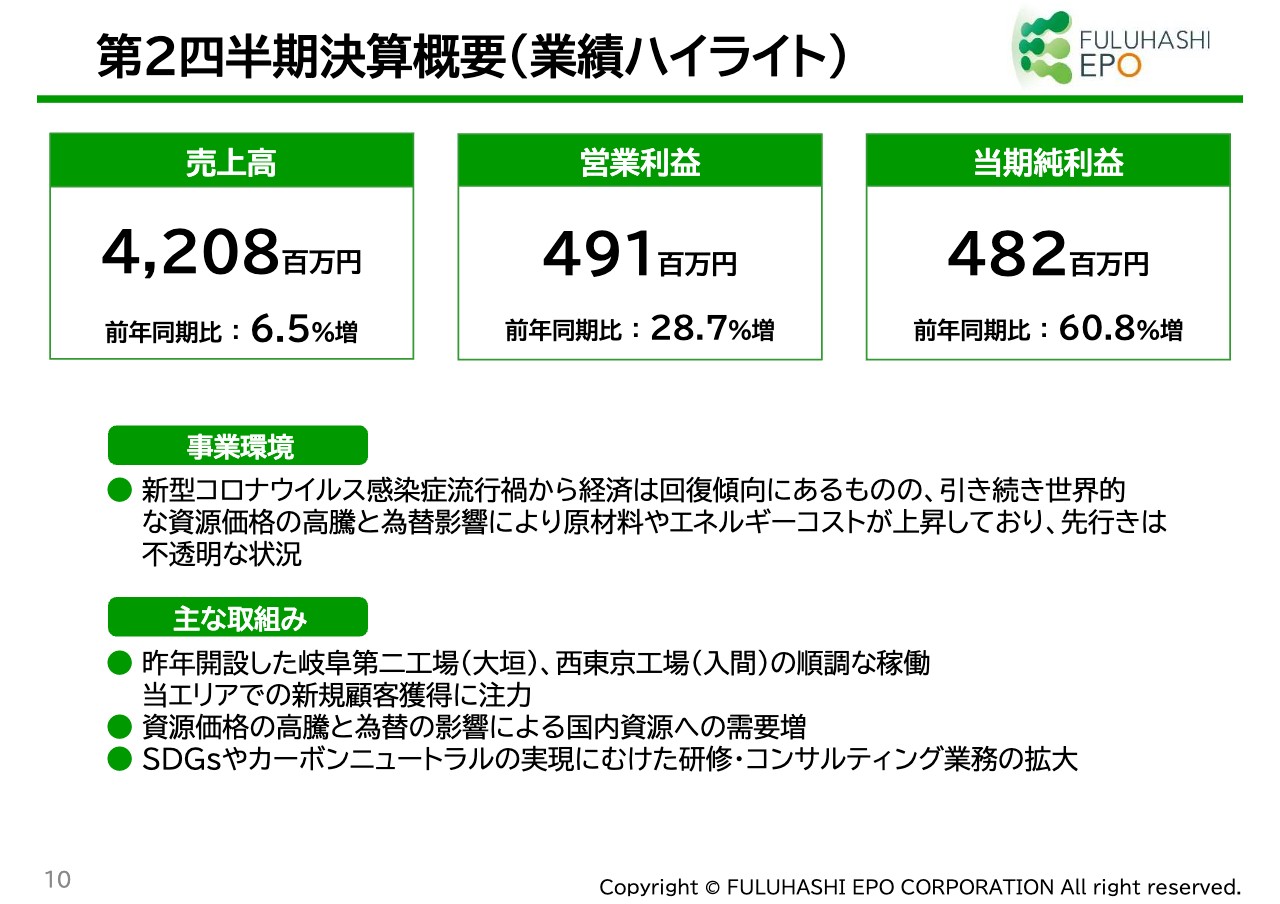

第2四半期決算概要(業績ハイライト)

業績ハイライトです。売上高は前年同期比6.5パーセント増の42億800万円となりました。営業利益は前年同期比28.7パーセント増の4億9,100万円、当期純利益は前年同期比60.8パーセント増の4億8,200万円と、ともに過去最高を達成しました。

事業環境は、引き続き世界的な資源価格の高騰と為替影響により、原材料や燃料コストが上昇しており、先行きはいまだ不透明な状況です。

当社の取組みとして、昨年開設した2つの工場が非常に順調に稼動しています。1つは岐阜県大垣市の岐阜第二工場、もう1つは埼玉県入間市の西東京工場です。新しいエリアにおける量的拡大の経営戦略が、売上増につながっています。

また、資源価格の高騰や為替の影響により、海外原料から国内資源(燃料チップ)にシフトするお客さまがいます。そのような関係で、当社の燃料の需要が膨らんでいる状況です。

さらには、関係子会社で行っている、SDGsやカーボンニュートラル実現に向けた研修・コンサルティング業務が活況を呈し、大幅に拡大しています。

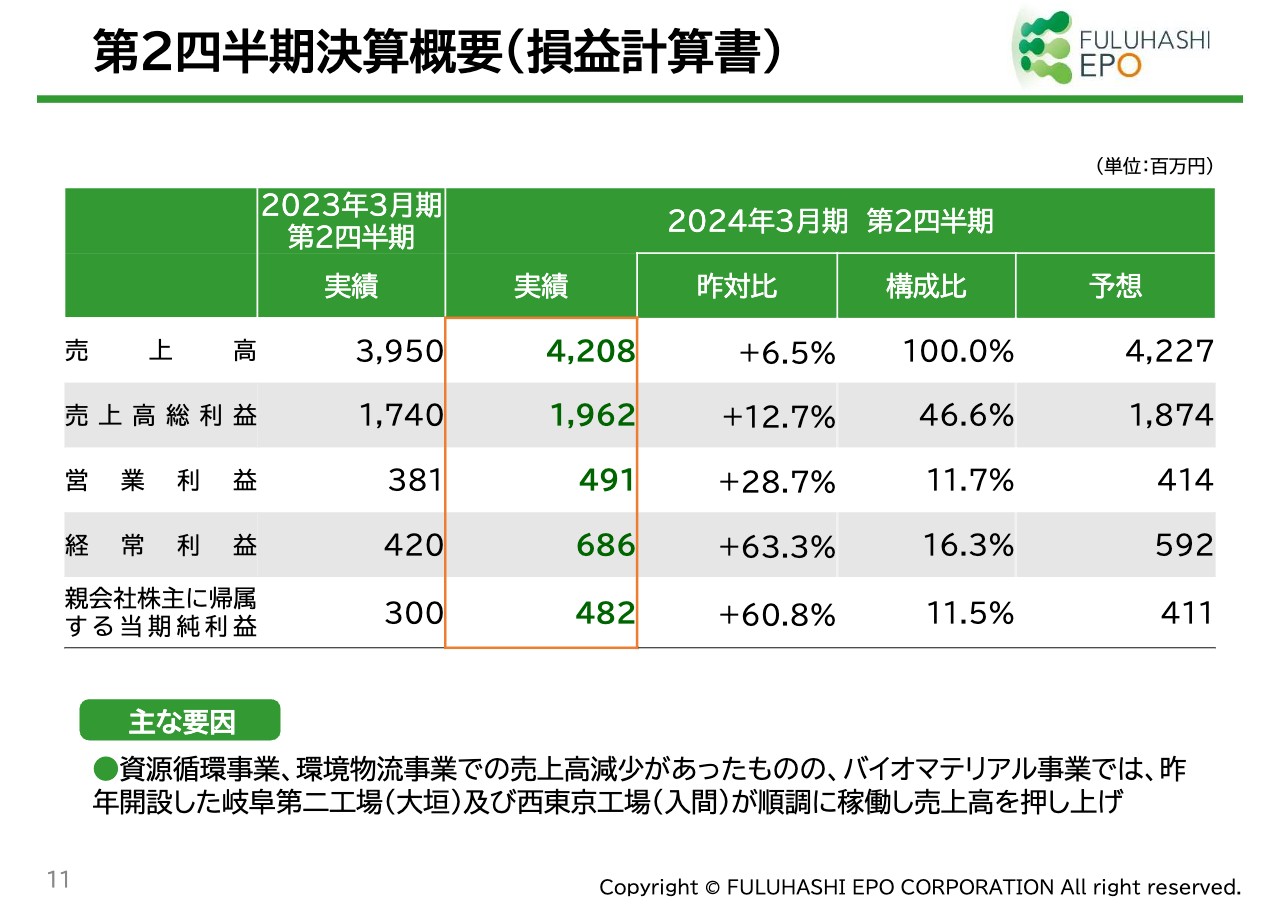

第2四半期決算概要(損益計算書)

損益計算書です。先ほどお伝えしたとおり、売上高は42億800万円、営業利益は4億9,100万円です。経常利益は前年同期比63.3パーセント増の6億8,600万円と大幅な増益を達成することができました。主な要因として、スライド下部に記載のとおり、新工場の量的拡大が寄与しています。

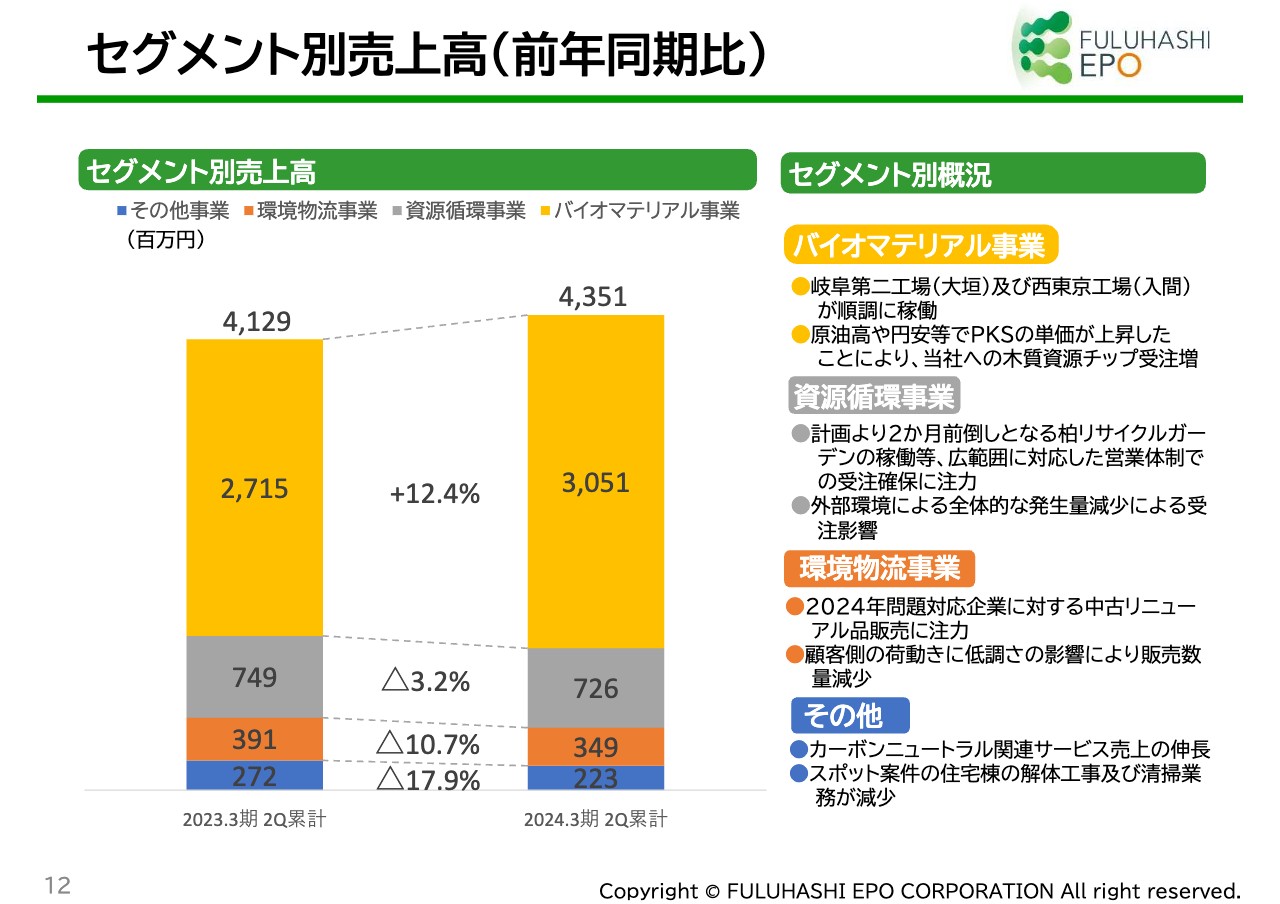

セグメント別売上高(前年同期比)

第2四半期のセグメント別売上高を、前年同期比で示しています。

スライドをご覧のとおり、グラフの一番上の部分はバイオマテリアル事業です。こちらは当社の主力事業であり、売上高は前年同期比12.4パーセント増と、会社全体の売上に対して大幅な伸びを達成することができました。

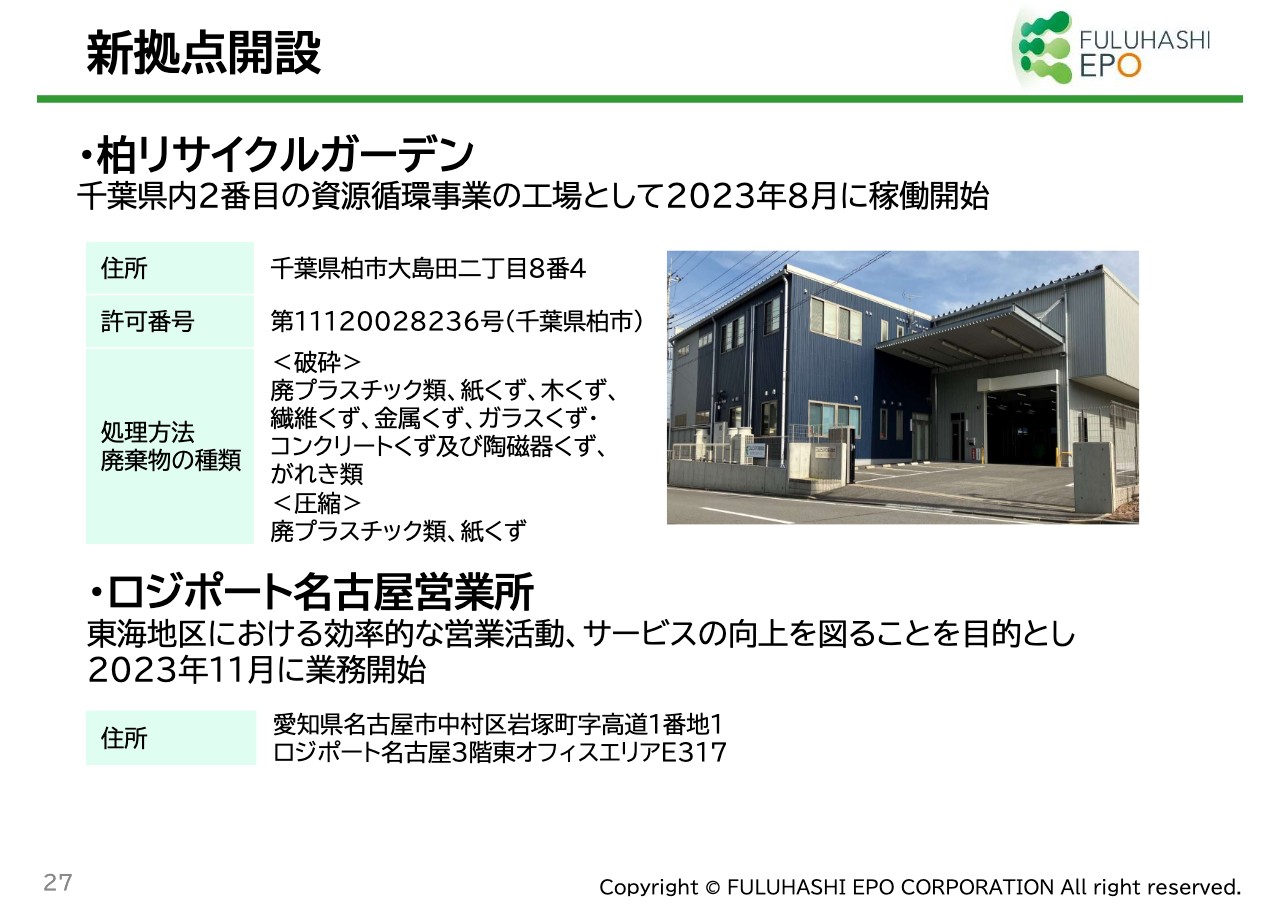

資源循環事業の売上高は、現段階で拠点開設がなかったことからほぼ横ばいとなっています。しかし今年8月に、新拠点となる千葉県の柏リサイクルガーデンが稼働を開始したため、今後はプラスに影響してくると考えています。

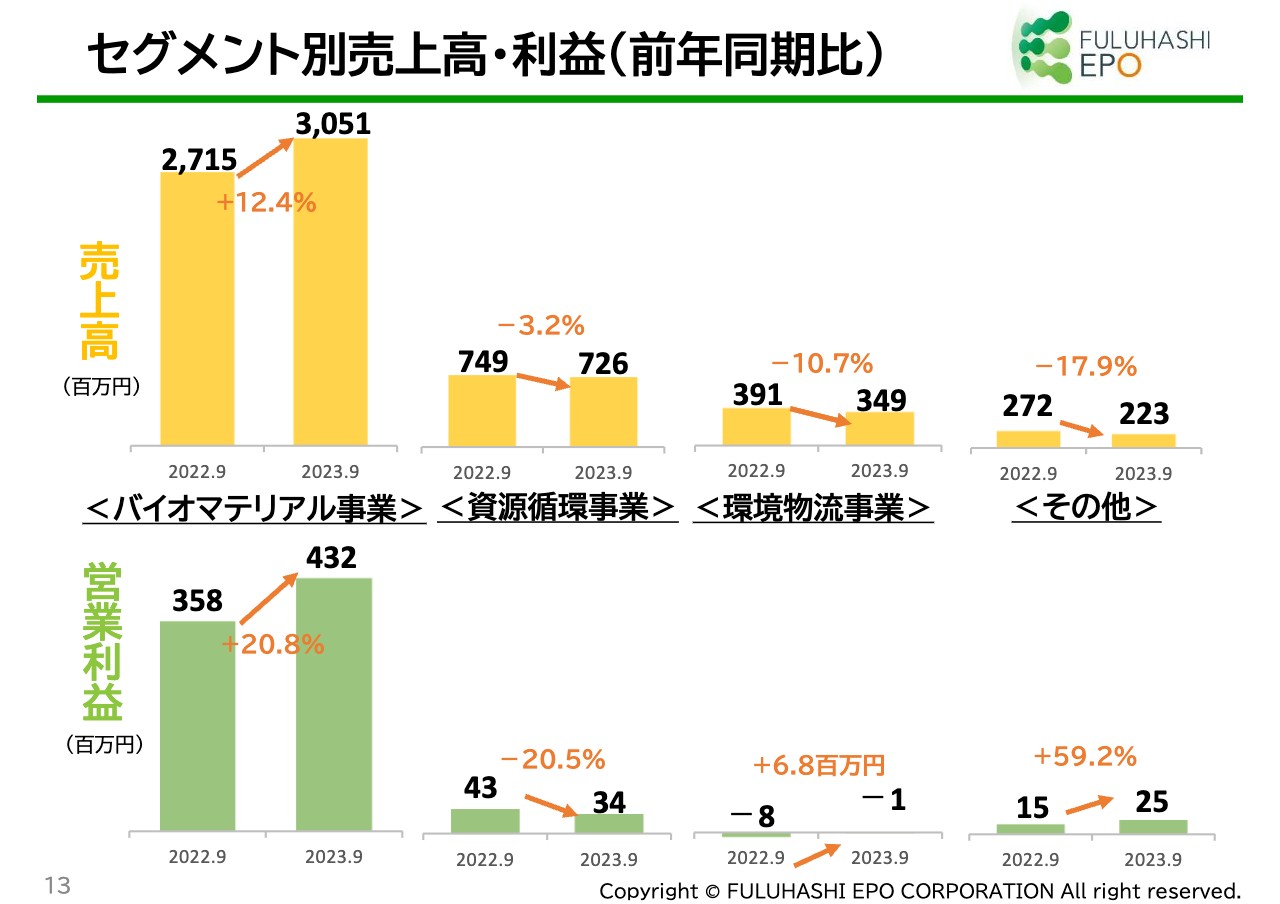

セグメント別売上高・利益(前年同期比)

セグメント別売上高・利益(前年同期比)です。スライドをご覧のとおり、左側からバイオマテリアル事業、資源循環事業、環境物流事業、その他となっています。

主力のバイオマテリアル事業の売上高12.4パーセントの伸びを、営業利益20.8パーセントの伸びが上回っています。

現状では、間接コストをそれほど上げなくても営業利益率が上がるため、積極的な量的拡大を目指しています。

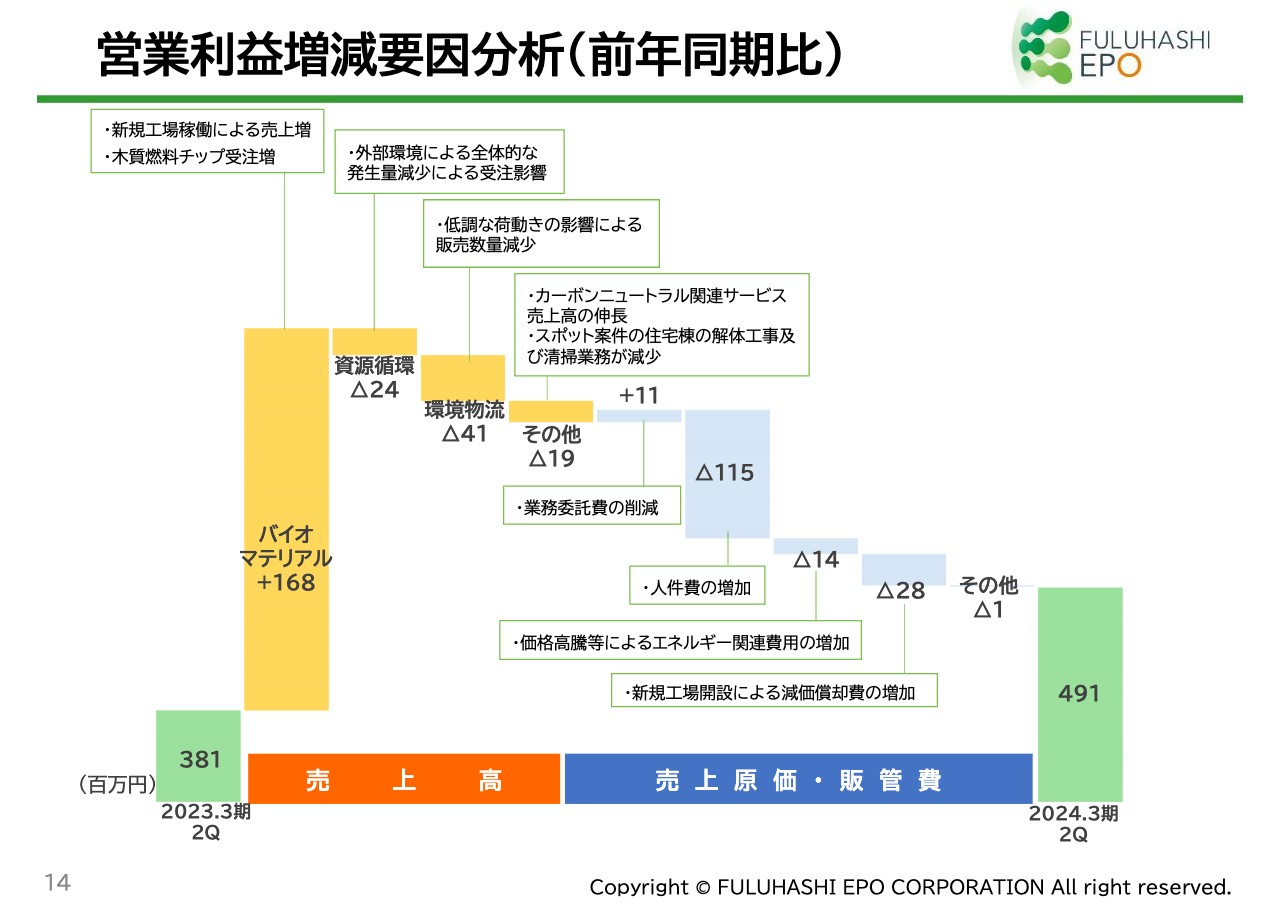

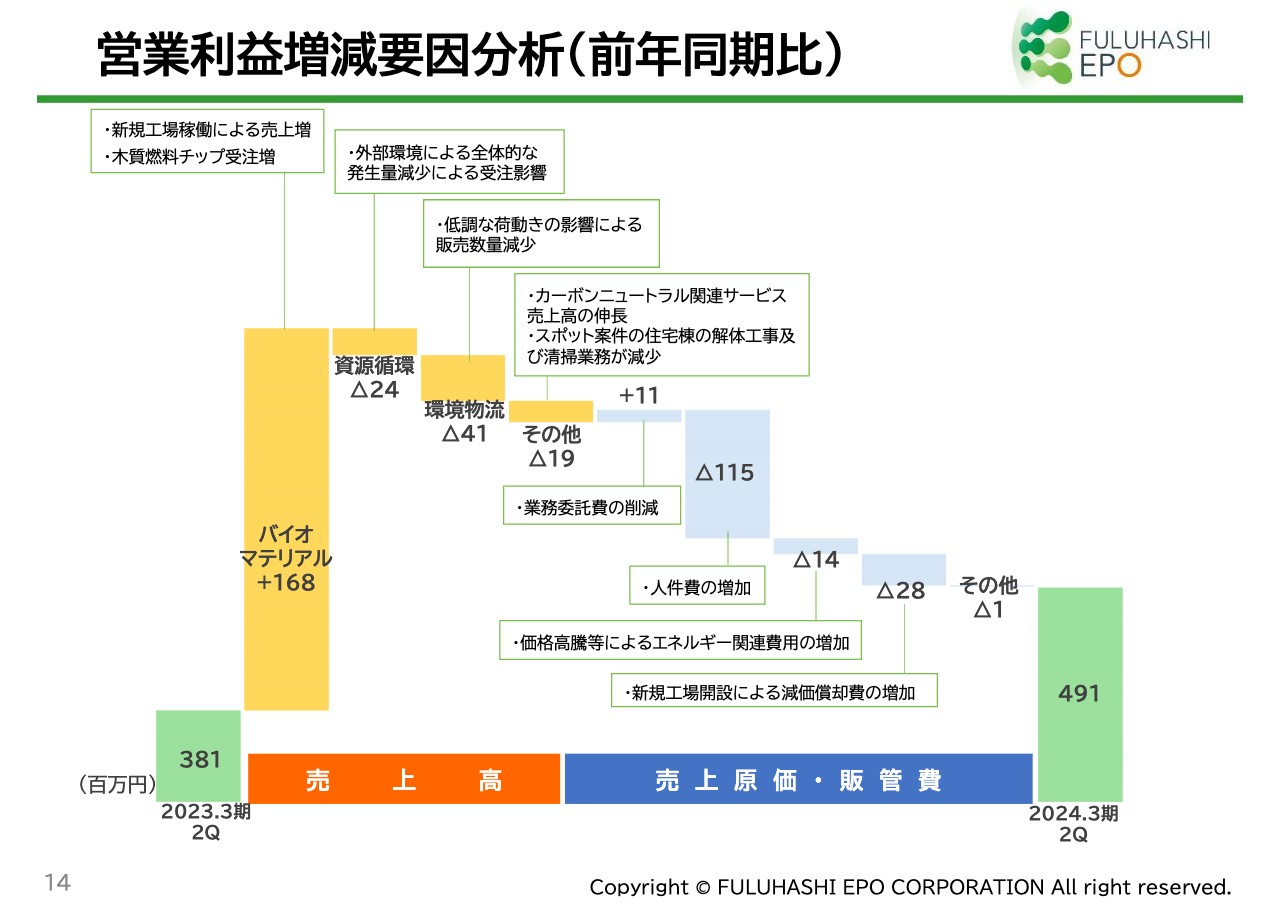

営業利益増減要因分析(前年同期比)

営業利益の増減要因分析(前年同期比)です。主力のバイオマテリアル事業の増益は、新規工場稼働による売上増と、木質燃料チップの受注増が最大の要因となっています。

原価では人件費の増加が若干大きくなっていますが、新拠点の人員増と従業員の賃金アップを積極的に進めているためです。

そのような影響から、営業利益は前期の3億8,100万円から、今期は4億9,100万円と、前年同期比で28.7パーセント増加しています。

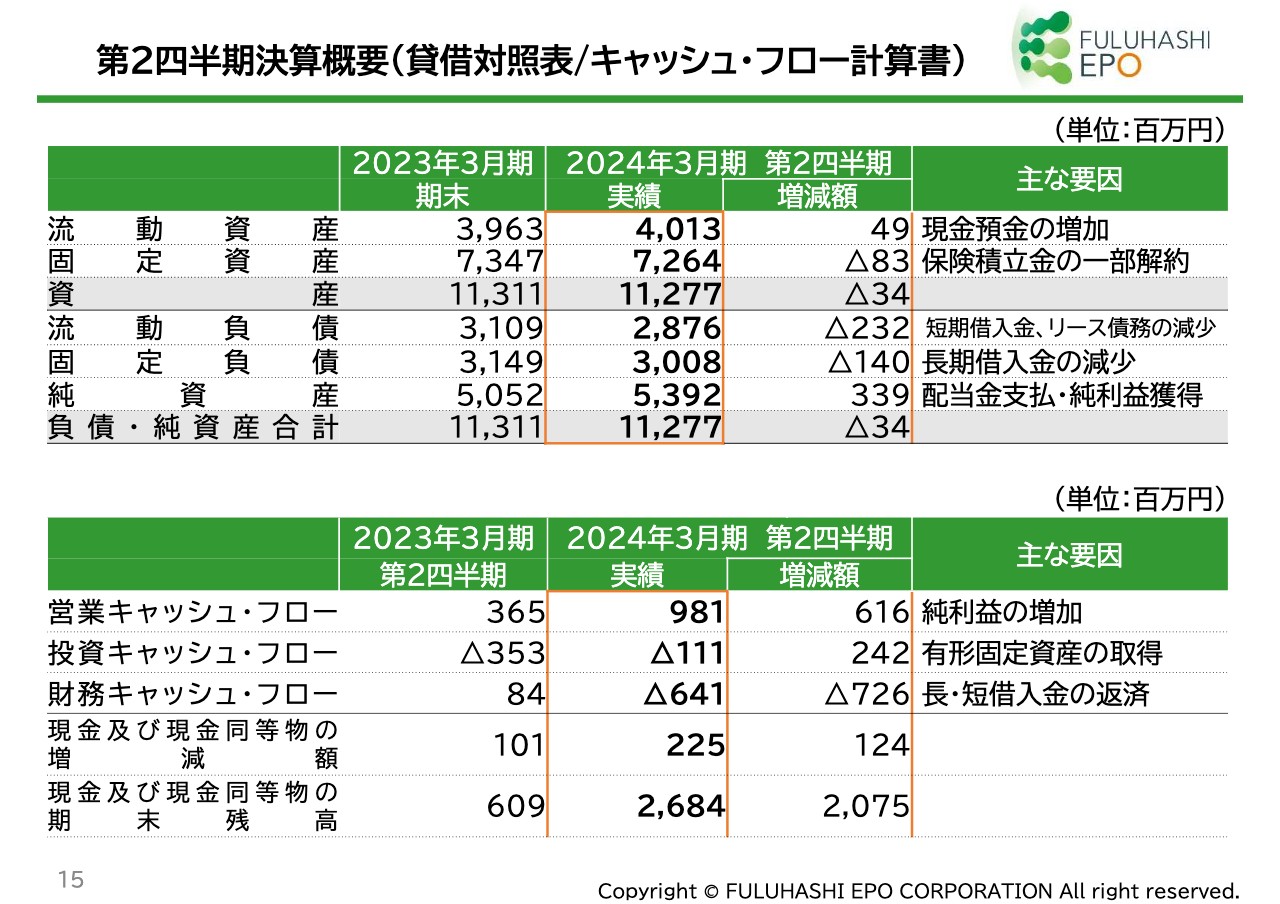

第2四半期決算概要(貸借対照表/キャッシュ・フロー計算書)

貸借対照表とキャッシュ・フロー計算書です。賃借対照表について、前期と比較して資産は112億7,700万円へと減少、また流動負債と固定負債が減少し、純資産が3億3,900万円増加しました。その結果、負債・純資産の合計は112億7,700万円となっています。

キャッシュ・フローは、前期にセカンドファイナンスを行った影響もあり、現預金が20億7,500万円増加しています。

当第2四半期末残高は26億8,400万円となっていますが、要因はセカンドファイナンスのほか、純利益の大幅な増加があります。それに対し、長期・短期借入金の返済を積極的に進めています。

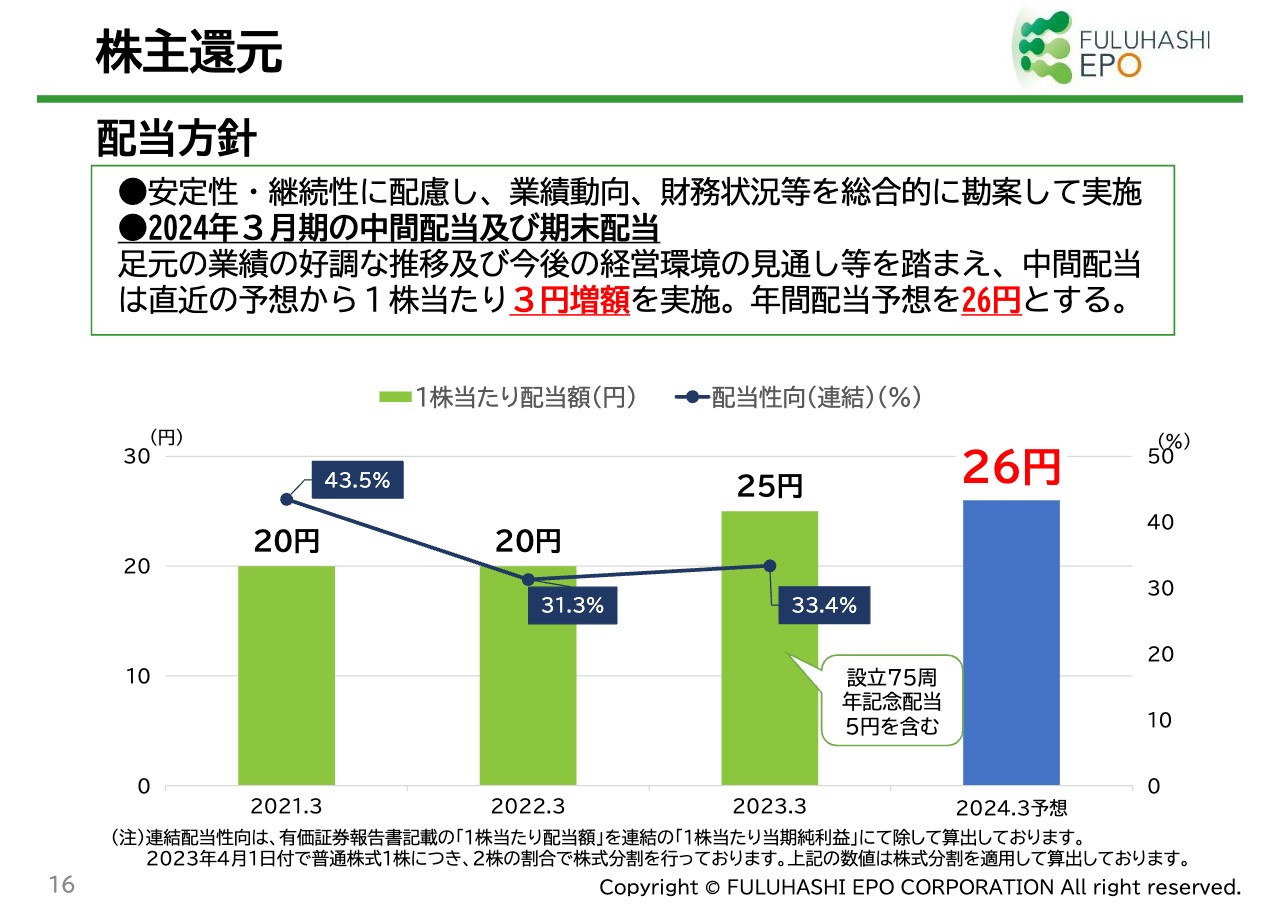

株主還元

株主還元です。当社の配当方針は、安定性・継続性に配慮し、過去10年間安定配当を継続しています。今期も、前期比で1株あたり3円増額の13円とし、年間配当予想は26円としています。

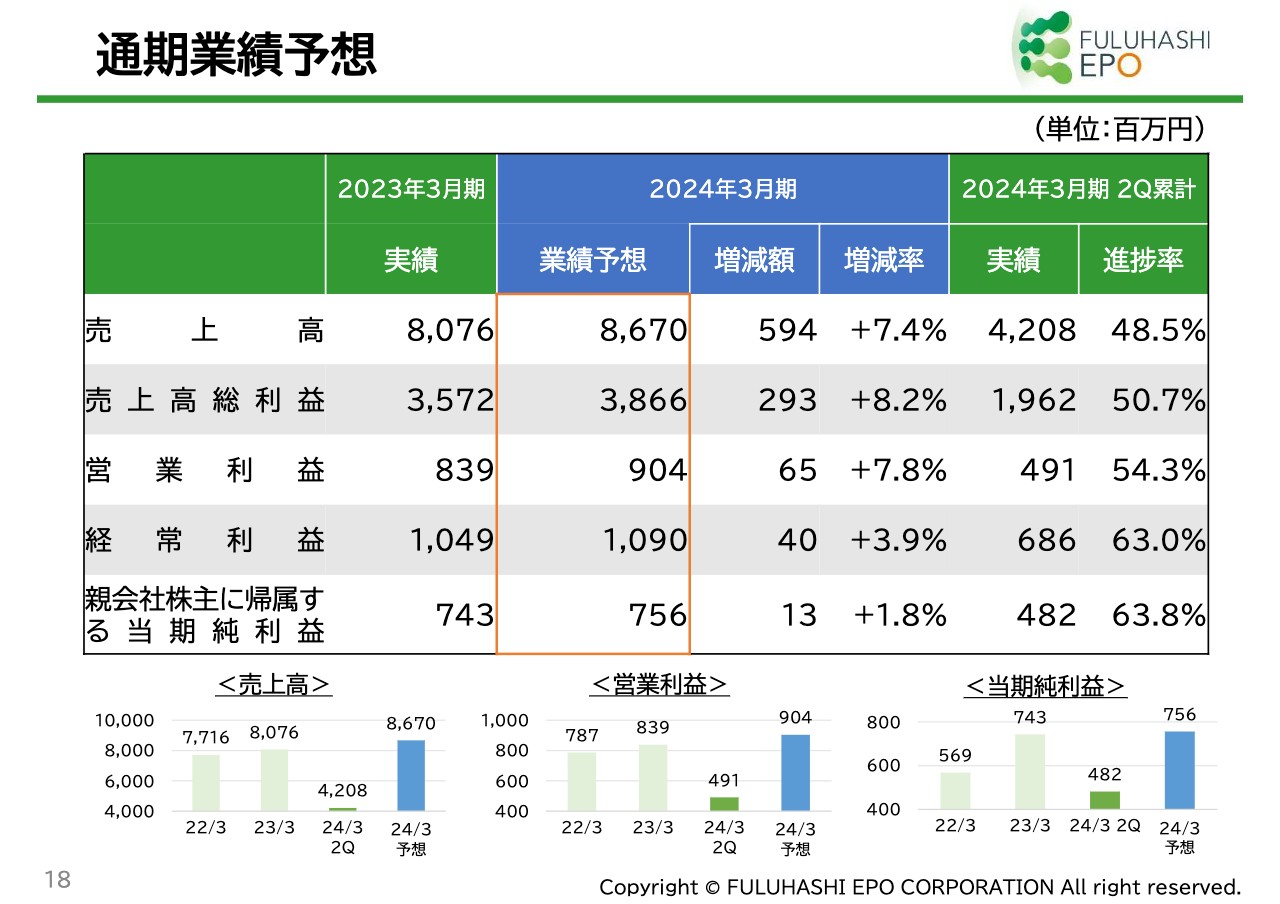

通期業績予想

通期業績予想です。売上高は前期比7.4パーセント増の86億7,000万円、営業利益は前期比7.8パーセント増の9億400万円、経常利益は前期比3.9パーセント増の10億9,000万円と、売上・利益ともに増収増益、過去最高の達成を見込んでいます。

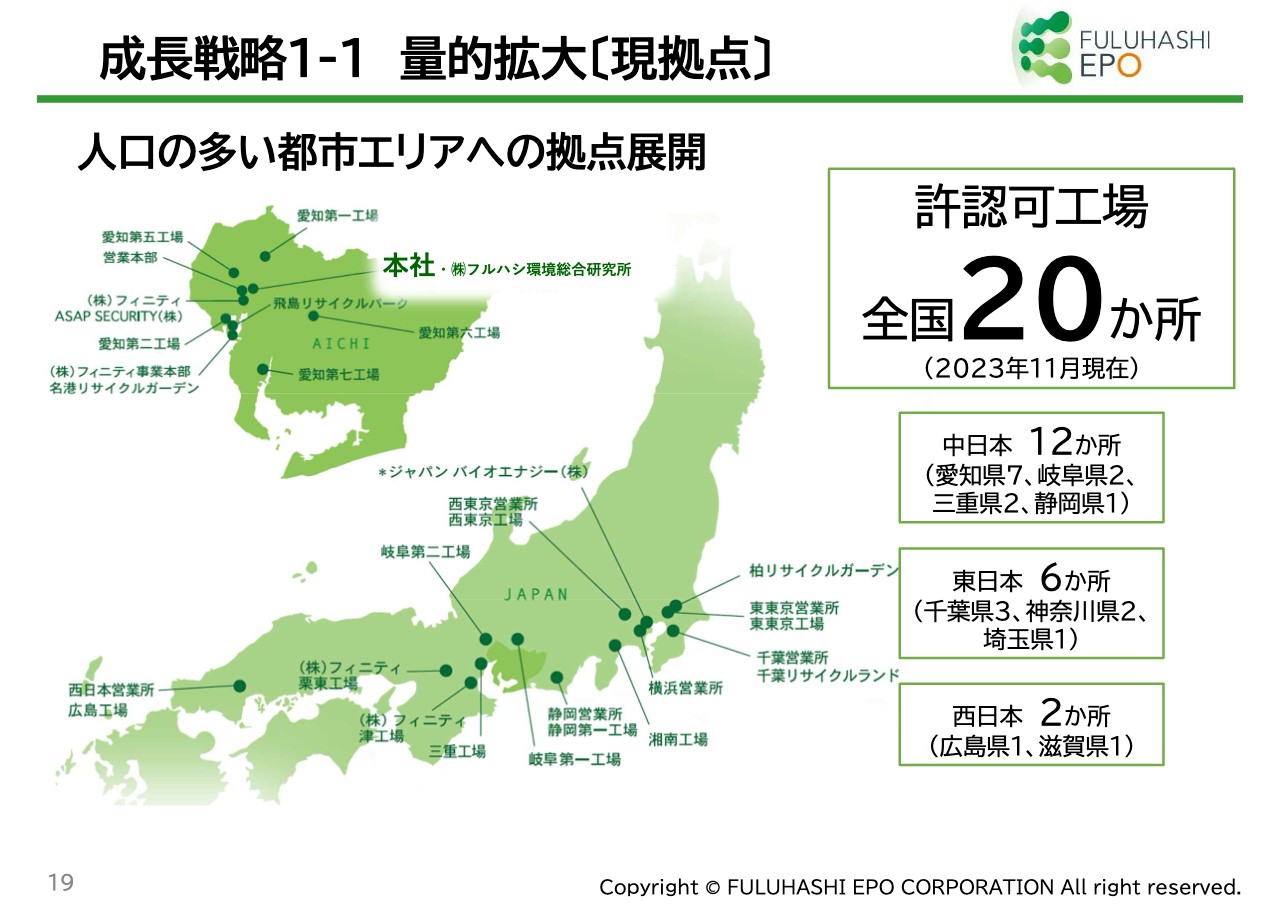

成長戦略1-1量的拡大〔現拠点〕

成長戦略についてご説明します。現段階では、量的拡大を中心に展開を進めています。2023年11月現在、全国20か所に許認可工場があります。内訳は、中日本エリアに12か所、東日本エリアに6ヶ所、そして西日本エリアに2か所です。

現在、許認可を取るためには、近隣住宅施設の了解を得ながら進める必要があり、時間も手間も非常にかかります。しかし当社はノウハウがあるため、比較的短い工期で進めることが可能です。

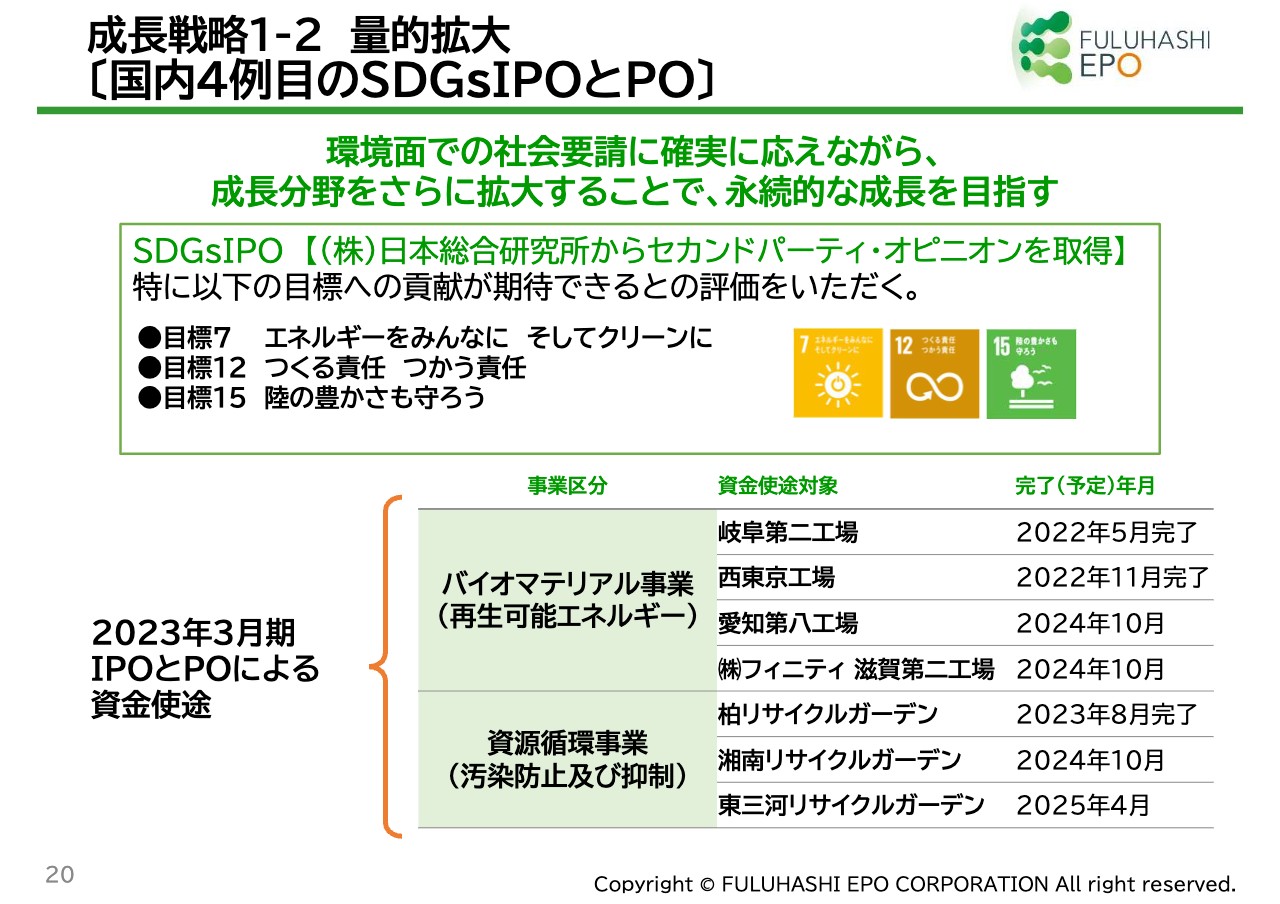

成長戦略1-2 量的拡大 〔国内4例目のSDGsIPOとPO〕

成長戦略の2つ目です。当社は昨年、国内4例目のSDGsIPOとして上場しました。今年3月にもセカンドファイナンスを実施し、成長戦略における資金使途については、SDGsへの貢献とともに永続的な成長を目指しています。環境面での社会的要請に、確実に応えながら推進していきます。

IPOとPOによる資金使途について、スライド下部に工場7ヶ所を記載していますが、すでに3ヶ所は稼働を開始しました。さらに3ヶ所の工場が稼働を予定しています。量的拡大は、よりスピードを上げて展開を進めていく計画です。

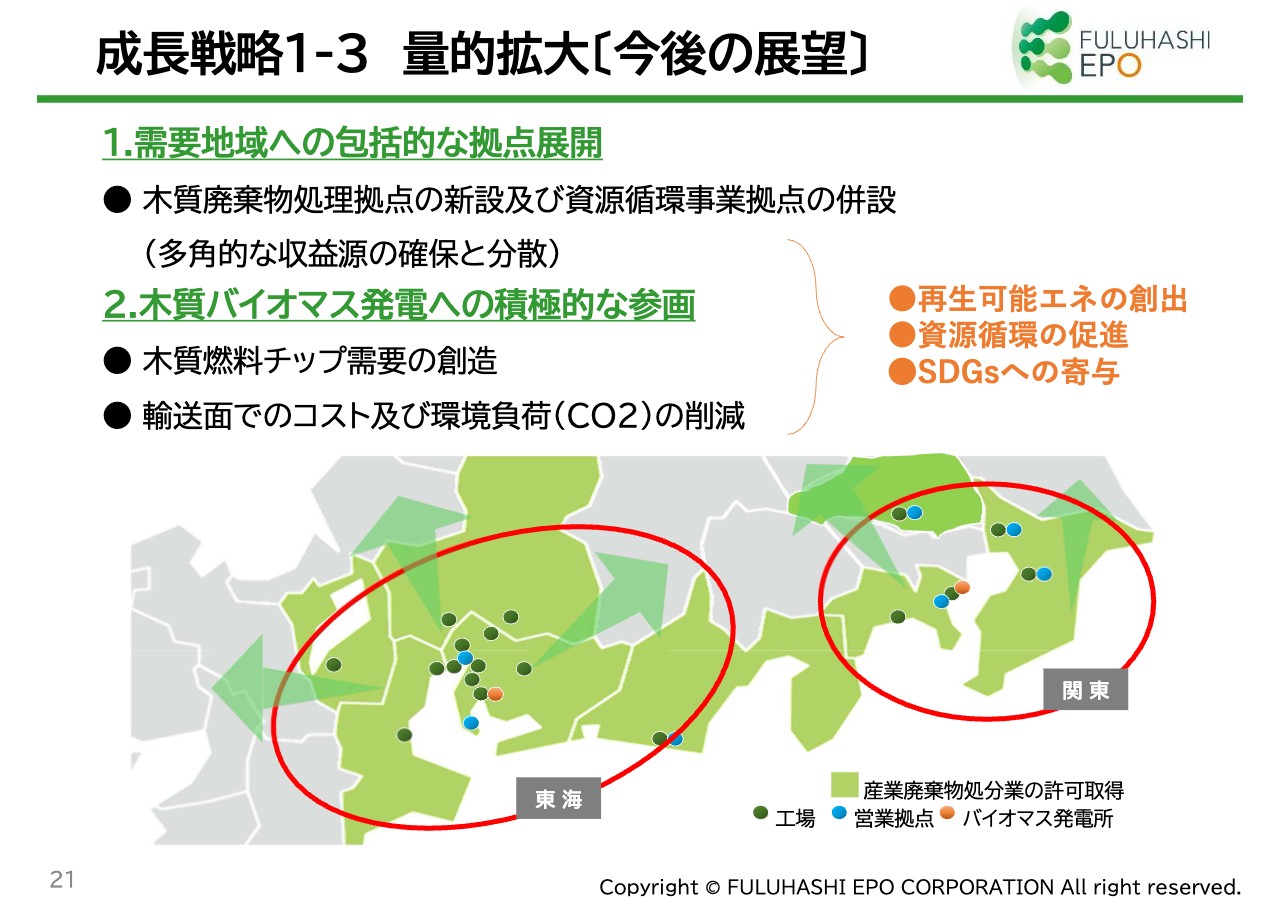

成長戦略1-3 量的拡大〔今後の展望〕

成長戦略の3つ目です。量的拡大の推進について、まずは需要地域への包括的な拠点展開として、東日本エリアへの展開を積極的に進めていきます。さらに中日本エリア、西日本エリアへもサービスエリアを拡大していきます。

社内では「質的な拡大」と呼んでいる木質バイオマス発電への積極的な参画についても、現在、複数のバイオマス発電所の案に取組んでいるところです。

このように、量的拡大・質的拡大を踏まえて成長を加速していく計画です。

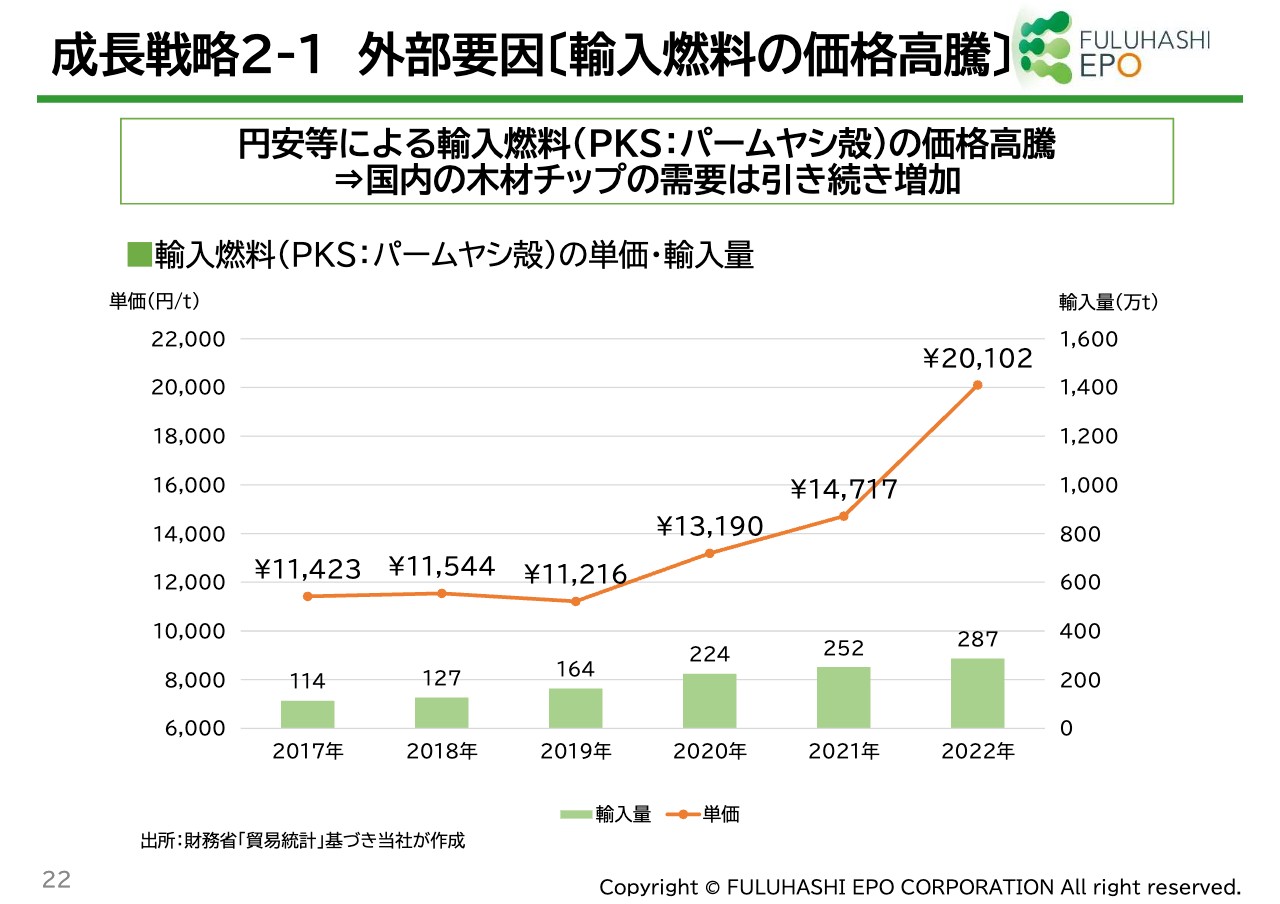

成長戦略2-1 外部要因〔輸入燃料の価格高騰〕

外部要因の1つ目です。スライドのグラフは、バイオマス燃料価格の変化を表しています。バイオマス発電所の燃料には、輸入燃料(PKS:パームヤシ殻)・間伐材・国内燃料チップの3つがあります。

輸入燃料の価格について、2017年は1トンあたり約1万1,400円でしたが、昨年は2万円を超えています。このように、輸入燃料ではバイオマス発電所の収益が非常に厳しくなってきました。

したがって、当社が参画しているCEPO半田バイオマス発電所では、現在、輸入燃料の量を減らして国内燃料チップに移行しています。それにより燃料価格を抑え、収益をあげる経営戦略をとっています。既設で動いている発電所では、このような影響が出始めています。

また、間伐材もバイオマス発電所ができたことにより、価格が上昇しています。唯一上昇していないのは、国内燃料チップです。今後は国内燃料チップにおいても、輸送コスト増加を含め、若干の価格アップを進める必要が出てくると思います。

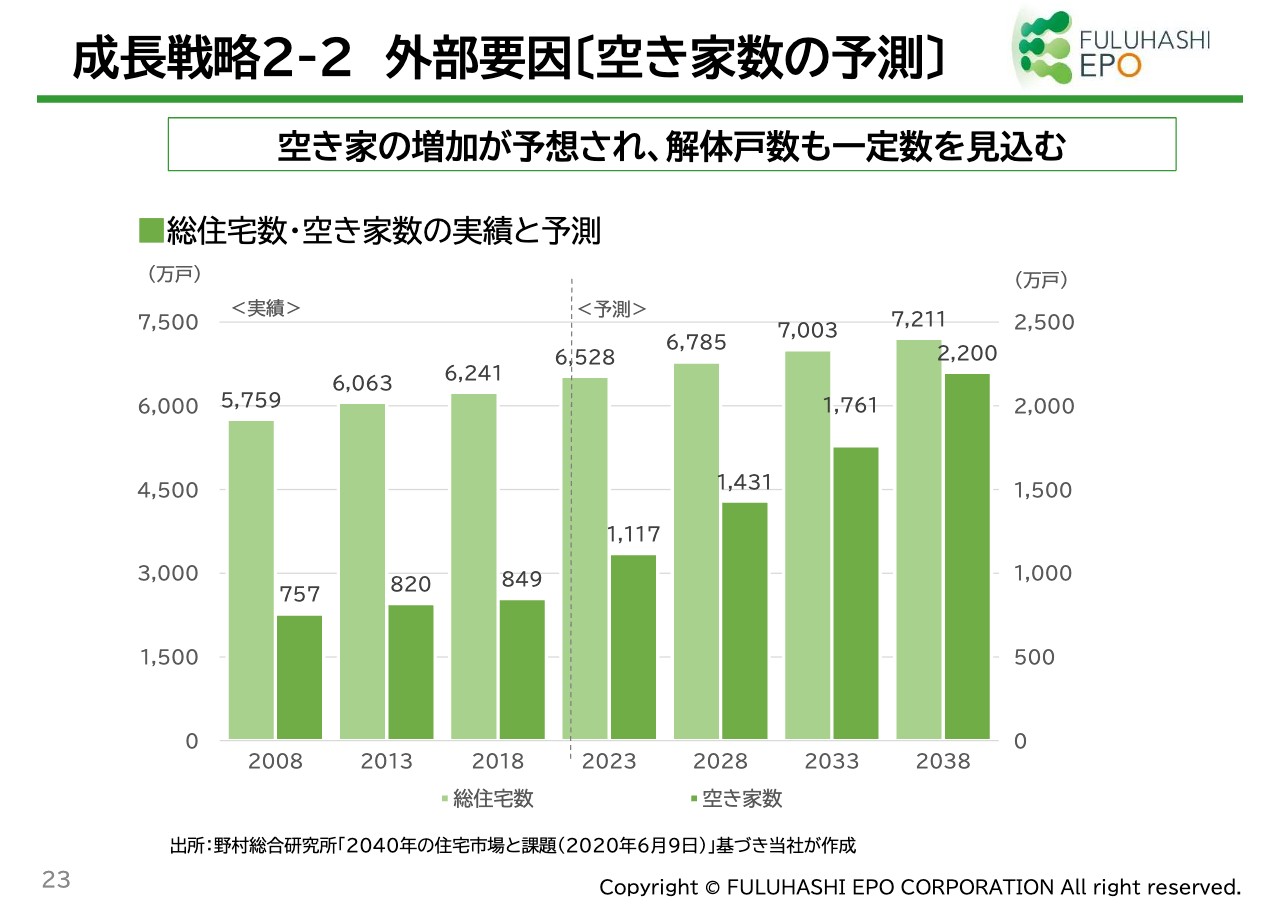

成長戦略2-2 外部要因〔空き家数の予測〕

外部要因の2つ目です。スライドのグラフは、空き家数を示しています。一番左側は2008年と少し古いデータですが、5,759万戸の住宅に対して757万戸の空き家がありました。

スライドの中央、2023年には6,528万戸の住宅に対して1,117万戸の空き家が発生しています。さらに15年先の2038年には、7,211万戸の住宅に対して2,200万戸と、空き家が急増しています。

総戸数に対して30パーセント以上の空き家が発生し、3軒に1軒が空き家になる見通しです。ですので、再開発でスクラップアンドビルドあるいはスクラップだけになるケースが考えられます。こちらもバイオマス燃料として、大量に発生してきます。

成長戦略2-3 外部要因〔木質廃棄物量の推移〕

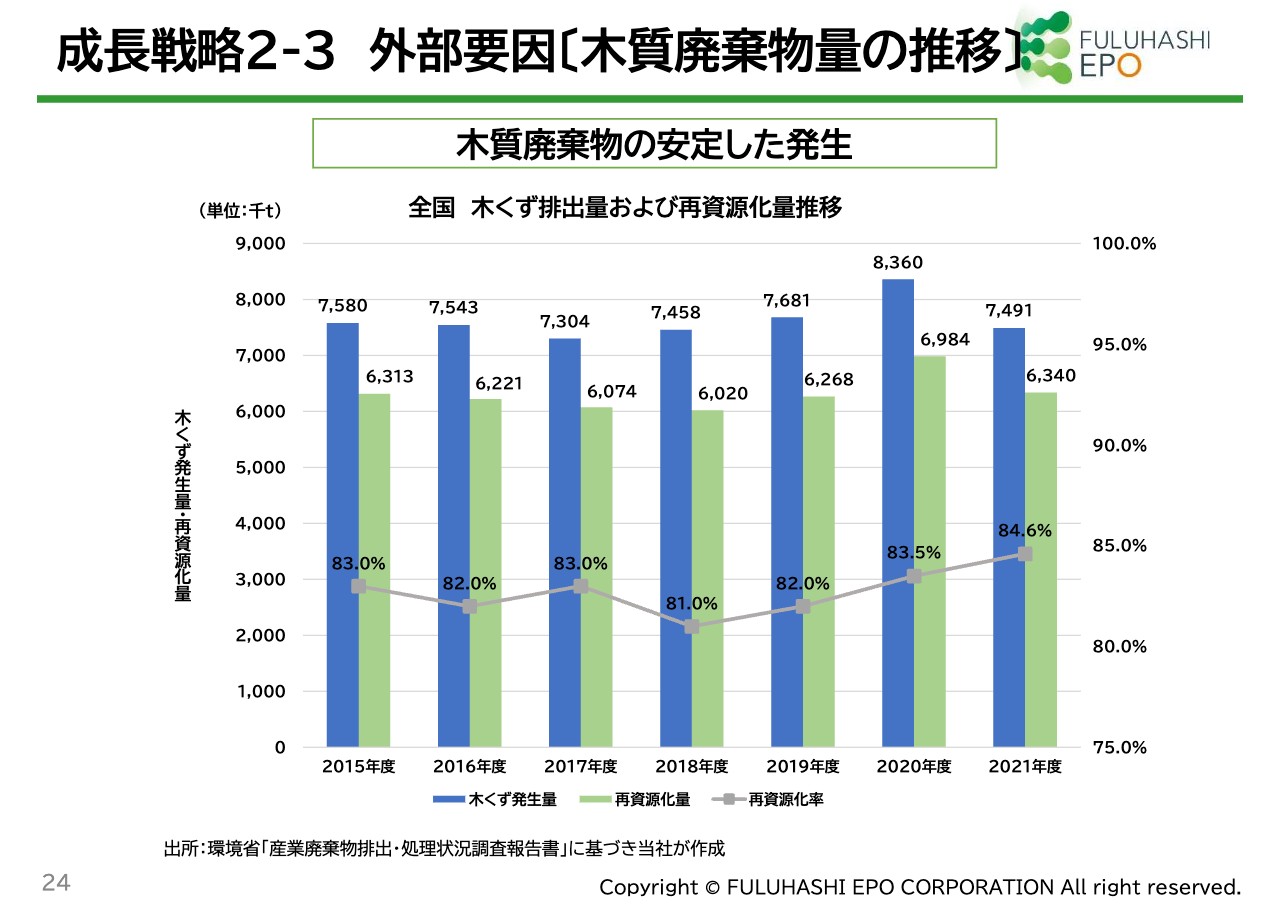

外的要因の3つ目です。現在発生している木質廃棄物量をグラフで示しています。こちらは環境省が公開しているデータです。

スライドをご覧のとおり、2015年の758万トンから2021年の749万トンと、ほとんど変わっていません。環境省のデータによると、そのほか一般廃棄物の木材、街路樹剪定での木材、伐採工事による木材が多く発生しています。

特にソーラーパネルを設置する際に、山肌を伐採しており、伐採木が大量に発生しています。私は木をそのように切ってほしくないと思っていますが、残念ながら伐採木というかたちで当社に入ってきます。

また、貯水用ダムがいまだ多く作られており、ダム建設によっても広範囲の伐採が行われます。

木くず以外にも、そのような木材があるため、このデータがすべてではありません。しかしスライドのデータを見ただけでも、発生量が非常に安定していることがわかると思います。

ここまでが、バイオマテリアル事業に関するデータです。

成長戦略2-4 外部要因〔新築住宅着工戸数〕

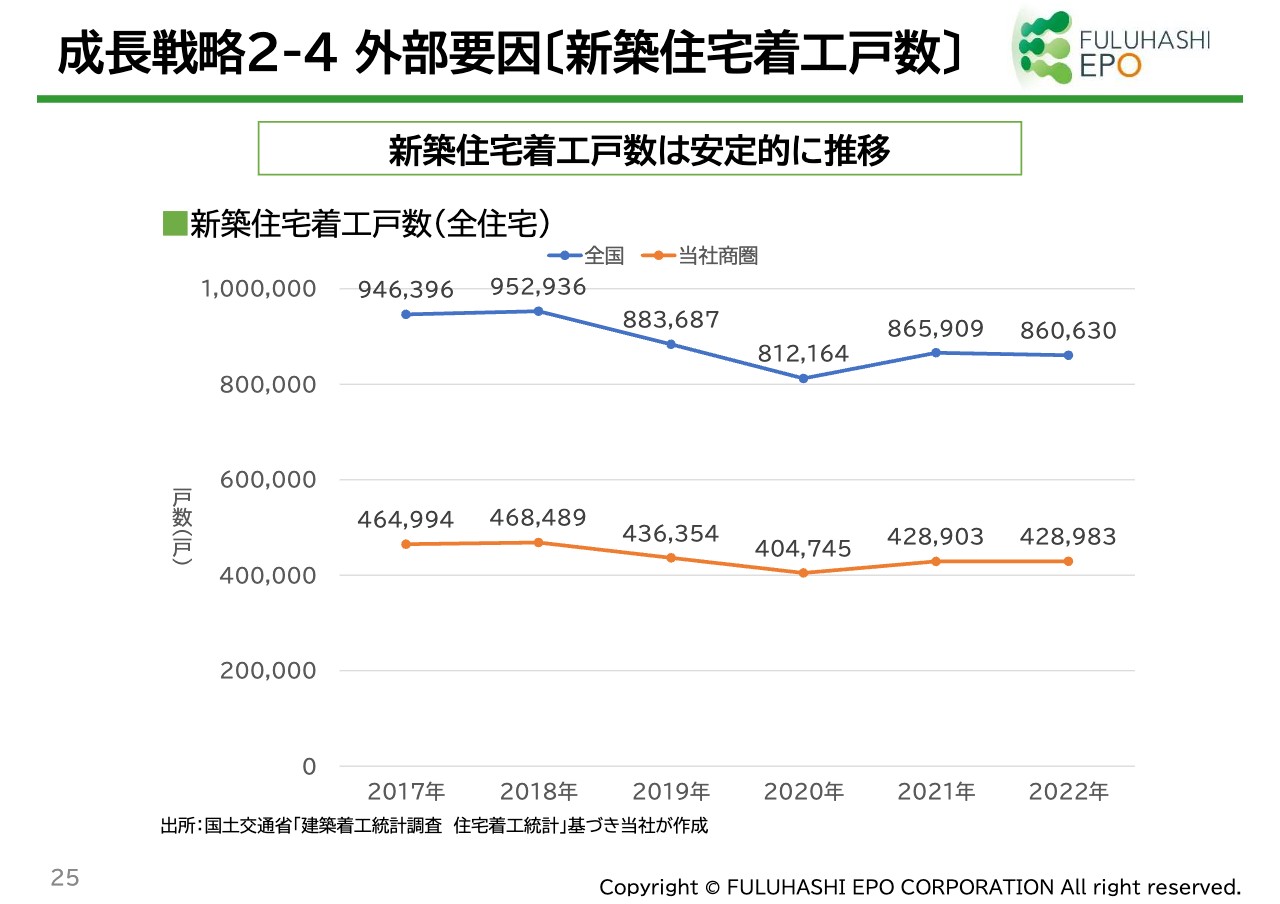

スライドは、資源循環事業のデータです。みなさまもご存じだと思いますが、年間住宅着工は100万戸を切っています。ピークは高度経済成長時代で、170万戸から180万戸という数字でしたが、現在はおよそ半分となっています。

スライド下部の赤い折れ線グラフは、当社サービスエリアの住宅建設戸数です。国土交通省の調べでは、住宅建設戸数も現状の数字を1パーセント内外の差で推移しています。

少子高齢化とはいえ、実は都心に回帰しています。限界集落・限界市町村が発生する状況で、住宅が都市部に移動しているということです。

そのような住宅が、今後も一定量建設されると見込んで、今後も拠点開発を行いながら、当社独自の集荷方法で再資源化していきます。

新拠点開設

新規拠点についてご説明します。先ほどもお伝えしたとおり、千葉県柏市に柏リサイクルガーデンという資源循環工場が開設されました。もう1つは東海地区で、愛知県名古屋市のロジポートという物流拠点に進出しています。

優良産廃処理業者認定制度による優良認定取得

優良産廃処理業者認定制度による優良認定を取得しました。スライドに、当社の優良認定取得市町村として、愛知県・豊田市・三重県・静岡県・岐阜県・千葉県・千葉市と記載していますが、さらに岐阜県においても優良認定を取得することができました。

産廃制度による更新期限は5年ですが、優良認定を受けることにより、7年に延長されるというメリットがあります。また、産業廃棄物排出事業者は、年に1回の現場視察が必要ですが、優良認定を取得すると、その作業がなくなります。ですので、お客さまから「その分、楽になるから頼みますよ」と、受注を受け、原材料の調達がより増加すると考えられます。

情報開示

当社は情報開示を2つの方法で行っていきます。1つは、2023年8月に出した統合報告書「FULUHASHI EPO REPORT 2023」です。すでに当社のサイトでも開示していますので、ぜひご覧ください。

もう1つは、2024年5月に発表予定である中期経営計画です。75年仕事をしてきた中で、中期経営計画を開示するのは今回が初めてです。ぜひ、ご期待ください。

「急成長」と言えば語弊がありますが、安定的に成長していく姿を、みなさまに見ていただきたいと思っています。以上で本日のご説明を終わります。ご清聴ありがとうございました。

質疑応答:製品の値上げについて

質問者:資料の滝グラフを見ていて、バイオマテリアルの売上が伸びている御社営業利益に対して、人件費等のコストが上がっている中で、御社は両サイドから収益を上げていると思います。今後、両サイドで値上げを行っていくのかどうかについて、教えてください。

また、燃料チップの売値はなぜ上がらないのでしょうか? これから上げなければならないというお話でしたので、何か上げにくいファクターがあるのか、教えてください。

山口:当社は安定供給を経営の1つの柱にしています。量的な安定供給もさることながら、価格も安定的に供給するかたちです。

実は燃料事業は非常に息が長く、設備を入れるとひと節30年というかたちで進めていきます。75年やってきていますので、値上げに対する抵抗はあまりありません。

当社は価格をできるだけ維持することを、経営の1つの方向と考えています。しかしながら、周りの環境がどんどん上がっているので、今後は利益率をもう少し上げていこうと考えており、それに応じた価格設定を進めていく考えです。

実際にコストも上がっていますし、当社工場の電気代も驚くほど上がっています。今はまだ吸収できていますが、今後は価格転嫁し、再投資に向けた必要な資金という点でも、営業利益率を上げていこうと考えています。

質問者:燃料チップの売値にも、ある程度は価格転嫁されていき、受け入れの処理量も上げていくということでしょうか?

山口:受け入れの処理量に関しては、発生量が一定なので、比較的安定した処理価格を維持しようと考えています。

入りが減れば売りも減るため、なるべく入りが減らないように維持していくことも必要です。来年5月に開示の予定ですが、量的拡大として大幅にサービスエリアを広げていきますので、絶対量が増えます。

当社がお客さまのところに木材を取りに行けば、運送費の負担が大きいため、価格転嫁が考えられるのですが、当社工場ではお客さまに数十万トンの木材を持ってきていただくので、ここは極力維持しようと考えています。

それに対して製品価格は、競争力が十分ありますので、原油やその他燃料の価格に応じて対応しようと考えています。

質疑応答:拠点展開の状況について

質問者:現在、御社は成長戦略として、設備投資を行い、拠点をさらに拡大しています。そこで私が思ったのは、御社が積極的に拠点を拡大しても、どんどん受け入れてほしい潜在的なニーズがあるということです。

では、その潜在的なニーズは今どうなっているのでしょうか? 本来、御社がきちんと処理すればリサイクルされているものが、違うかたちで捨てられたり、変なかたちで廃棄されたりしているのでしょうか?

あるいは、そもそも競合から取ってくるものなのか、すぐに埋まるようなポテンシャルがあるのか、イメージを教えてください。

山口:当社はこの事業を長年展開しており、今後はM&Aも積極的に進めていきます。同様の事業を行っている企業の中には小規模な企業もあり、作業員や後継者の不足が発生しています。

比較的規模が小さい、数億円規模の企業が多いですが、M&Aなどの資本参加も含めて、具体的な案件が、進行しています。

また、当社はかなりの営業部隊を販売営業力として配置しています。先ほどご説明したとおり、この事業においては、上場企業でオンリーワンです。各地に小規模の企業はいますが、営業力をつけて大規模に行っていく企業は少ないです。

そのような意味で、当社は営業力がありカバーエリアも広いため、結果的に全国展開しているお客さまとサービスエリアが一致します。ですので、契約が非常に簡単に済むという声もいただいています。

営業面でのさまざまな展開やM&Aを含む資本参加、小規模の企業に対しての参画で、今後も展開を進められると実感しています。

質問者:拠点を立ち上げると、短期間ですぐに稼働率が上がるということですか?

山口:当社は投資に関しても1つの社内ルールを持っています。開示はまだしていませんが、極めて短期間でキャッシュ・フローを回収するシステムを持っています。

先ほどご説明したように、ダブルインカムのビジネスモデルですので、キャッシュ・フローの回収が早いです。さらには、立ち上げのスピードを上げることにより、工場の稼働率を早くマックスに持っていくノウハウがあります。

このように、資金を効率よく回していけることが当社の強みだと思っています。

質疑応答:燃料価格上昇の影響について

質問者:原油等、燃料価格上昇の影響には、事業による違いやプラス面・マイナス面があるかもしれませんが、御社にどのような影響が出ているか、具体的に教えてください。

山口:バイオマス発電所と火力発電所の競合がいないため、当社は販売面での影響がありません。しかし生産面では、原価価格の部分で影響してきます。

当社は重油を活用していませんので、電力費のアップというかたちです。生産時の電力コストは上がっています。

また、輸送費におけるガソリンの部分で影響が出ています。現在の事業の中では、ギリギリの線で吸収してきました。しかし今後、吸収し続けることは難しいため、価格転嫁を進める段階だと考えています。

すでに半年前から一部で価格交渉を行っており、今後もいくつかの製品を値上げする予定です。

質問者:今後、値上げがある程度浸透していくことにより、利益面ではプラスに働いてくるという理解でいいですか?

山口:おっしゃるとおりです。コストは今と変わらず、売上が上がれば利益に直結してくるとお考えください。同時に量的拡大も行いますが、売上の増加率に比べて、販管費の増加率は低く抑えられると考えています。ですので、非常にいい数字が出てくると期待しています。

質疑応答:資源循環事業における住宅着工数の落ち込みについて

司会者:「資源循環事業における住宅着工数の落ち込みについて、御社の事業への影響を教えてください」というご質問です。

山口:住宅着工件数は、現在80万戸から90万戸程度で推移しています。国土交通省のデータから、今後も同様の状況ではないかと考えられます。

それに対し、当社はバイオマテリアル事業、資源循環事業で独自の収集運搬システムと再資源化方法という独自の再資源化技術を持っています。その中でサービスエリアを広げることにより、売上を確保することは十分可能だと考えています。

当社のシェアは10パーセントにも届いていないため、今後の展開により、成長の余地があると考えています。

質疑応答:株主還元方針や配当性向の考え方について

司会者:「今回増配されましたが、株主還元方針や配当性向の考え方を教えてください」というご質問です。

山口:配当性向は、今期も30パーセントを上回る還元を行う計画です。基本的に、以前から配当性向は30パーセント以上と考えています。

「30パーセント配当」「30パーセント再投資」「30パーセント内部留保」の三位一体で、利益を再投資に回していきます。あるいは、内部留保で確保するような方針で進めています。したがって、30パーセントから40パーセントの間を維持していこうと考えています。

新着ログ

「サービス業」のログ